起業サポート

STARTUP SUPPORT

起業準備

起業してから実際に事業が軌道に乗るまでは「起業前にどれだけの準備が出来ていたか」次第であるという事を、今までの経験のなかで我々は目の当たりにしてきました。

何事も最終的にはエイ!と決断しなければなりませんが、それに至るまでに出来ることはいくらでもあります。

想定の甘さから多額の借金を背負い廃業、となってしまっては非常に残念です。

どうか「事前の準備」はサボらずにしっかり準備してあなたの起業を盤石なものにしましょう。

税理士法人GrowUpの4つのサポート

起業・開業計画

会社の向かうべき未来地図を作成します。これからの進むべき道を示してくれる会社の宝物となります。

会社設立

会社設立の重要ポイントはその前後のサポートにあります。安いだけでない安心のサービスをご提供します。

創業融資

創業融資は起業の生命線。はじめての起業による「融資の不安」にもしっかり寄り添いサポートします。

補助金・助成金

受給できるの可能性のあるものをピックアップし、専門家との連携によりフォローします。

起業・開業計画

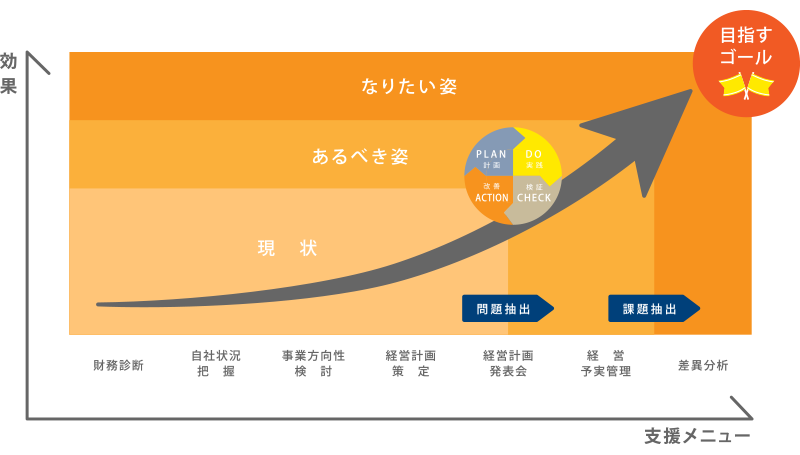

成功する会社は経営目標を明確にしている

会社を成功に導くために重要なことは、「経営目標」をしっかりと立て、その目標を実現するための戦略(計画)をつくることです。勿論どのような会社であっても未来の業績を正確に予測するのは不可能です。当然、計画通りに目標が達成されることもありません。

しかし、経営目標を目に見える形にする事で、「目標と現状のズレ」を認識することが出来るようなります。

そして、このズレを埋めるために何をするべきかという「戦略」が生み出されることが会社にとって何よりも大切な財産となります。

つまり、はっきりとした目標を立てることが、会社成功の記念すべき第一歩目となるのです。

創業期こそ「事業計画」が必要である

創業間もない方や起業準備の最中の方などは、「計画を立ててもその通りになるはずがない」、「はじめる前から予測なんて立てられない」と、事業計画を作成していない経営者がほとんどですが、これは航海に出るのに海図も羅針盤も持っていないのと変わりありません。

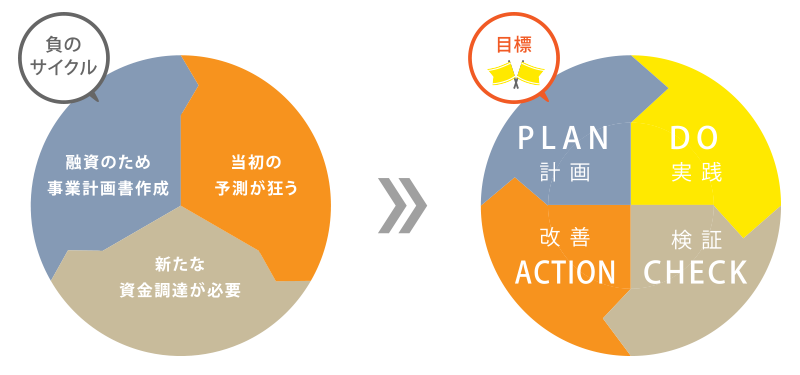

そのような航海(経営)の結果、負のサイクルに陥ってしまうのです。

ほとんどが未知数な創業期だからこそ、しっかり考えた事業計画を作成する事が重要です。

「借入のための資料」ではなく「起業成功のためのロードマップ」

会社にとって事業計画とはどのような目的で作られるものでしょうか。事業計画は融資を受けるために作成するものと思われがちですが、本来の役割は会社が成長するために指針とするべきロードマップなのです。

ですが、多くの事業所では単なる机上の空論で終わってしまうことがほとんどです。税理士法人Grow Upは継続的で強い経営を続けるためのロードマップをつくりあげ、それを改善し続けることが会社成長のために最も重要な手段だと考えます。

ロケット理論について

多くの人が「計画通りにいくわけがない」「計画なんて所詮は絵に描いた餅」「うちは特殊だから計画を立てても…」と言います。だからと言って本当に計画は必要ないのでしょうか。

計画の必要性について解説した「ロケット理論」をご紹介します。 一体なぜ人類は月に行けたのでしょうか。

-

① 明確な目標があったから

ロケットが月に到達した第1の要因は「月に行く」と決めたからです。

例えば、偶然交通事故に遭う可能性はあるでしょうが、偶然「月」に行ってしまった、なんて事はありません。

会社の経営目標も、交通事故のような偶然の産物ではなく「月に行く」と同様のはっきりとした「想い」を持ち、ようやく達成できます。

何を達成したいかを明確にしてこそ、道は開けます。 -

② 方法を具体化できたから

「絵に描いた餅」という言葉で表現されるように、目標を明確にしても現実的ではない内容では、実現しようがありません。

ロケットが月に到達した第2の要因は、「月に行くための方法を具体化できた」からです。

どのようなロケットを、いつまでに誰がどのように作るのかを具体化し、自転公転や気候状況などの外部要因を踏まえシミュレーションするなどをロケット発射の日から逆算し予定を立て、はじめて目標を実現する姿が見えてきます。 -

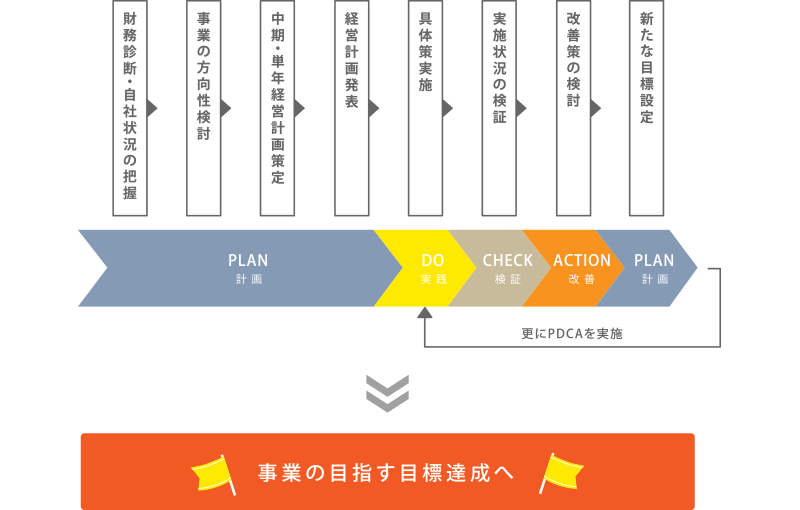

③ 軌道修正の仕組を作れたから

ロケットが月に到達した第3の要因は「軌道修正の仕組があった」からです。月に行く過程には予期せぬ様々な障害が発生し、当初の計画通りに行くことなんてあり得ません。

軌道修正のシステムを活用し、タイムリーに現在位置と予定の「ズレ」を確認修正し、目標に突き進んでいく。これこそ第3の要因となります。

つまり「ズレがわかる仕組み」と「ズレを修正する仕組み」、この2つの達成管理(軌道修正)の仕組みを確立する事が目標達成には必要なのです。

どのような会社でも未来の売上を予測することは不可能です。

しかし「将来はこうありたい」と思い描くことはできます。そして、それこそが大切なのです。

計画通りに目標が達成されることなんて、ほぼありません。

しかし、目標を立てることによって、初めて目標と現状の「ズレ」を認識する事ができます。

その「ズレ」を埋めるために取るべき戦略を生み出す、それこそが会社にとって最も大切な財産となります。

「問題とは目標と現実のギャップである。」我々が大切にしている言葉です。

この言葉には成長達成できる人間のマインドが詰まっているように思います。

経営サポートサービス

成長経営GrowUp@中期経営計画立案セミナー

『中期経営計画立案セミナー』3つの特徴

- 1. 会社の経営計画を一日かけて作成する「実践的」な内容

- 一日かけて社長ご自身の想いを計画書に落とし込みます。 当社担当者が隣で立案のサポートをしますので、初めての方でもご安心いただけます。

- 2. 会社の特性や課題をベースにした「根拠立てた計画」を作成

- 自社の特性や課題を分析し、「事業内容・領域」「事業の規模」に関する目標を設定します。それから数値計画を立案するので、根拠がはっきりした計画書が作成できます。

- 3. キャッシュフローをベースとした「資金繰りに矛盾のない計画」を立案

- 損益計算書、貸借対照表、キャッシュフロー計算書がそれぞれに連動した専用ソフトを使う事で、資金繰りに矛盾のない計画書を作成する事ができます。そのため金融機関にも高い評価をいただいています。

「成長経営GrowUp@中期経営計画立案セミナー」は当社が提供するサービスです。

このセミナーではロケット理論に基づき、会社が目指す5年後のあるべき姿を言葉や数値に落とし込み、それを実現するための方法を具体化することで、絵に描いた餅ではない「実現可能な5ヶ年計画」を一日かけて作成します。

受講対象者

- 会社を成長、存続、発展させたい経営者

- 創業者、後継者

- 会社の将来を考えたい方(5ヵ年の経営計画書を作成したい方)

- 経営課題を解決したい方(資金調達、新規投資、事業承継など)

- 行き詰っている方

- 社員と意識を共有したい方

- 融資の申請するために事業計画書を作成予定の方

創業融資

「4つの審査基準」をしっかり理解

起業家にとって生命線である開業資金を自己でまかなえるのであれば、何も問題ありません。しかし、誰もが自己資金が潤沢な状態で起業できるわけではありません。

そこで、公庫をはじめとした金融機関の創業融資が存在するのです。ただし、金融機関は自身の保全を図るため、創業融資には審査基準を設けています。

「何を基準に審査されるのか」という基準を理解し、スムーズに創業融資を受けられるように「4つの審査基準」について説明します。

-

① 自己資金の要件

ある程度の自己資金を示す

<自己資金要件>

新たに事業を始める方、または事業開始後税務申告を1期終えていない方は、創業時において創業資金総額の10分の1以上の自己資金(事業に使用される予定の資金をいいます。)を確認できる方参照:日本政策金融公庫ホームページ

以上の内容から、創業融資は少なくとも10分の1は自己で資金を用意する必要があるということが分かります。

あくまでこれは最低ラインを示すものなので、実際には自己資金を多く用意すればするほど審査には有利に働く可能性が高いのです。

実際に創業融資がおりた事例から見ても3割程度以上の自己資金を用意している場合が多いため、要件以上に自己資金を準備する事をおすすめします。 -

② 経験・能力の要件

起業するにあたっての人となりを示す

通常の事業融資では、過去の決算書から実績などに基づいて審査が行われますが、創業融資では過去の実績が存在しないため、会社員時代の経験や支払い履歴などの信用能力が重要視されます。

経験について

<雇用創出等の要件 一部抜粋>

3.現在お勤めの企業と同じ業種の事業を始める方で、次のいずれかに該当する方

(1)現在の企業に継続して6年以上お勤めの方

(2)現在の企業と同じ業種に通算して6年以上お勤めの方参照:日本政策金融公庫ホームページ

経験については、以上のように要件をパスする理由のひとつにも上げられるくらい起業して営んでいく予定のビジネスに関係する経験をどれだけ積んできたかということが重要となっています。

むしろ、まったく経験したことのない分野での起業が歓迎されるわけがありませんのである意味順当でしょう。能力について

人の能力についてはそう簡単に計れるものではありません。しかし、金融機関としては最低でもお金にだらしない人ではないかの確認はしておかなくてはなりません。そのため、創業者個人の信用情報などは必ずチェックされます。

また、過去1年分は創業者個人の税金や携帯電話代などが延滞することなくきちんと支払われているかどうかも確認されますので注意が必要です。 -

③ 返済可能性の要件

現実的な利益の推移を事業計画で示し返済可能性をアピール

起業したとしても利益が上がる見込みのない事業所については、金融機関から返済能力がないと判断されてしまいます。

そのような事業所に対して融資の審査を通す金融機関はありません。

融資に通りやすくするためには、開業間もなく取引先が確保できる明確な根拠とその売上額の見込みを示し、赤字続きにならない事業計画を作成することで返済能力があるということを伝える必要があります。

金融機関から返済能力があると判断されるには、少なくとも事業計画に記した月の利益が毎月の返済額を上回っていなくてはなりません。事業計画書につていは融資審査の大きな判断材料のひとつです。現実的な利益の推移を数値化して紙業計画書に記載しましょう。日本政策金融公庫のホームページには、いくつかの事業計画書の例が掲載されているので参考にしましょう。作成した事業計画書がずっと赤字になっているのは返済能力なしと判断されるのでよろしくありませんが、一方で事業計画が非現実的で根拠に乏しい場合も楽観すぎるとしてマイナスの査定を受ける可能性があります。

-

④ 使用用途の要件

事業資金以外の使い道はNG

創業融資を申請する際には、お金の使い道をすべて証明しなくてはなりません。

例えば、起業にかかる資金が1,000万円だという事業計画書(自己資金300万円・借入希望額700万円)を基に申請するとした場合、事業全体でかかるその1,000万円の内訳をそれおぞれ見積書などで根拠を示します。

まだ見積もりなどが済んでいない場合は相場の金額などを何らかの根拠を基に示す必要があります。

そのため、投資やプライベートに使用するような目的では創業融資を申請する事はNGとなります。

補助金・助成金

会社経営するにあたって返済不要で調達できる資金は積極的に利用しましょう。しかし、補助金や助成金にいて何も知らない事には、申請する事もままなりません。

起業するタイミングは補助金や助成金などの要件に特に該当しやすいタイミングです。

GrowUpでは、それぞれの事業所に受給できる可能性があるものをピックアップし、社会保険労務士や行政書士と連携しながら補助金・助成金のサポートをします。

補助金と助成金の違い

| 助成金 | 補助金 | |

|---|---|---|

| 支給元 | 国や地方公共団体 | 国や地方公共団体 |

| 返済義務 | 不要 | 不要 |

| 支給要件 | 要件を満たすと支給 | 要件を満たしても支給されないケースあり |

| 支給期間 | 長期間にわたる | 短期間 |

助成金の場合、要件を満たせばほぼ受給できます。

一方で補助金の場合、要件を満たしていても受給できる会社の数に限りがあるので、必ず受けられるとは限りません。

書類で受給の必要性をしっかりとアピールし、受給を勝ち取る必要があります。